2023年(令和5年)から、年末調整に関連した書類のフォーマットや控除要件などに変更があります。人事・労務担当者にとって法改正による業務変更はよくあることですが、今回もしっかり対応していきたいところです。

そこで本記事では、2023年の年末調整の変更点、2024年以降に変更予定の内容、年末調整以外の変更点について紹介します。また、人事・労務担当者になって間もない方のために、年末調整の基礎知識もあわせて説明していますので、ぜひお役立てください。

年末調整とは

人事・労務担当者の経験が長い方はすでに年末調整を十分理解していることでしょう。ここでは、人事労務担当者になって間もない方のために、基礎知識を解説します。

年末調整の概要

年末調整とは、企業が従業員(給与所得者)から源泉徴収(天引き)した所得税と、本来支払うべき所得税を調整する作業です。所得税は1年間の所得が確定しないと正確な金額を出せません。そこで企業は概算で源泉徴収しておき、その年の最後の給与が確定した後に、過不足を精算します。そして、所得税を取り過ぎたのであれば従業員に還付し、不足していれば追加徴収します。

年末調整と確定申告の違い

確定申告とは、所得税の納税額を確定させるために納税者本人が行う手続きです。年末調整との違いを以下に示します。

| 年末調整 | 確定調整 | |

| 目的 | 源泉徴収分と本来の所得税の過不足を調整する | 所得税額を確定させる |

| 手続き対象者 | 企業 | 従業員 |

| 手続き時期 | 11月~翌年1月ごろ | 2月16日~3月15日 |

| 対象者 | ・右記以外の給与所得者 | ・給与の年収が2,000万円以上の人 ・年末調整でできない控除を受けたい人 ・フリーランスの人 など |

年末調整の対象者については、後ほど解説します。

年末調整のスケジュール

年末調整の法律上の最終期限は1月31日ですが、多くの企業は11月ごろから年末調整業務をはじめます。一般的なスケジュールを以下に示します。

| 時期 | 作業内容 |

| 11月 | 申告書の配布 申告書の回収、確認、修正依頼 |

| 12月 | 年末調整の計算 源泉徴収票の作成 |

| 1月 | 源泉徴収票の提出 法定調書の作成、提出 支払調書の作成、提出 給与支払報告書の作成、提出 |

担当者と従業員の負担が大きくならないよう、年末調整を計画的に進めていきましょう。

年末調整の対象者

年末調整の対象者は以下のとおりです。

- 1年を通じて勤務している人

- 年途中から勤務して年末まで勤務した人

- 年途中で退職し、以下のいずれかの条件を満たす人

- 死亡で退職した

- 再就職ができそうにない病気・ケガで退職した

- 12月中に給与をもらって退職した

- その年の給与総額が103万円以下パート・アルバイトで、再就職しない

- 海外転勤などで非居住者(国内に住所が1年以上ない人)になった人

年末調整の対象者にならない人は以下のとおりです。

- その年の給与総額が2,000万以上の人

- 被災などにより所得税の免除、猶予を受けた人

- 2カ所以外から給与を受けており、他社に申告書を提出した人、自社に申告書を提出しない人

- 年途中に退職して、年末調整の対象者の条件に当てはまらない人

- 年末調整の対象者の条件に当てはまらない非居住者

- 継続雇用していない人(日雇い労働者など)

2023年(令和5年)の年末調整3つの変更点

2023年(令和5年)の年末調整は、大きく分けて「非居住扶養親族の適用要件」「住宅ローン控除要件」「扶養控除等(異動)申告書の様式」の変更があります。それぞれについて解説します。

1.非居住扶養親族の適用要件

30歳以上70歳未満の非居住扶養親族(国内に住所を持たない扶養親族)についての扶養控除の要件が厳しくなり、以下の条件のいずれにも当てはまらない人が除外されました。

- 留学で非居住扶養親族になった人

- 障害者

- その年に扶養者(親など)から38万円以上、生活費や教育費をもらっている

また、1、3の条件で扶養控除を受けようとする場合、要件を満たすことを証明する書類を提出しなければならない申告ルールも追加されています。

この書類は、生活費または教育費へ充てるためにお金を送ったとする「送金関係書類」です。非居住扶養親族の適用要件の3を利用する場合、38万円以上が条件になるため「38万円送金書類」とも呼ばれます。

2.住宅ローン控除について

住宅ローン控除(住宅借入金等特別控除)とは、住宅ローンなどを利用してマイホームを新築、増改築した際に受けられる税制優遇措置です。変更点を解説します。

住宅ローン控除の借入限度額・控除率・控除期間

| 居住年 | ||||

|---|---|---|---|---|

| 令和4年 | 令和5年 | 令和6年 | 令和7年 | |

| 認定長期優良住宅 | 5,000 万円 13 年間 | 4,500 万円 13 年間 | ||

| 低炭素建築物 | ||||

| 低炭素建築物とみなされる特定建築物 | ||||

| ZEH水準省エネ住宅 | 4,500万円 13年間 | 3,500万円 13年間 | ||

| 省エネ基準適合住宅 | 4,000万円 13年間 | 3,000万円 13年間 | ||

| その他住宅 | 3,000万円 13年間 | 0万円または2,000万円(※令和5年12月31日までに建築確認。または令和6年6月30日までに建築済)10年間 | ||

| 控除率 | 全期間一律0.7% | |||

出典:No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁

改正前の借入限度額は4,000万円まででしたが、上表のように住宅の種類によって5,000万円までに増えました。また、控除率は「建物の取得価格(上限4,000万円)×2%÷3」から「年末時点の借入残高×0.7%」に引き下げられます。控除期間は住宅種類に応じて期間が設定し直されています。

住宅ローン控除適用対象の所得要件

住宅ローン控除適用対象の所得要件は、以下のように厳しくなっています。

| 改正前 | 令和4年~ |

| 合計所得金額が3,000万円以下 | 合計取得金額2,000万円以下 特定居住用家屋・特定認定住宅の場合、合計取得金額1,000万円以下 |

新築住宅床面積40平方メートル以上の住宅の要件

対象床面積要件は以下のように緩和されました。

| 改正前 | 令和4年~ |

| 50平方メートル以上 | 50平方メートル以上 特定居住用家屋・特定認定住宅の場合、40平方メートル以上50平方メートル未満 |

これによって小規模住宅やコンパクトマンションでも、住宅ローン控除を適用できる可能性が広がりました。企業としては、住宅の要件が変わったことを年末調整に合わせて従業員に周知しておくなど工夫しておくとよいでしょう。

3.「退職手当等を有する配偶者・扶養親族」欄の追加

令和5年から「扶養控除等(異動)申告書」の様式が変更され、「住民税に関する事項」に「退職手当等を有する配偶者・扶養親族」欄が追加されました。

変更の背景にあるのは、住民税の控除が見逃されているケースが多いためです。納税者に退職金をもらった配偶者や扶養親族がおり、この人たちの合計所得が退職所得を含めなければ48万円以下になった場合、住民税では配偶者控除、扶養控除が受けられます。しかし、この制度を利用していない人が多いため、記入欄が追加されました。

2024年(令和6年)以降の年末調整4つの変更点

令和6年以降も年末調整に関する変更が予定されているため、内容を頭に入れておくとよいでしょう。ただし、まだ不確定な部分もありますので、国税庁のサイトなどでの公式発表を確認してください。

1.国外居住親族への送金関係書類範囲が拡大

国外に居住する配偶者、親族に対して扶養控除を受ける際は、「送金関係書類」の提出が必要です。送金関係書類とは、生活費または教育費をまかなうためにお金を支払ったことを明らかにする書類です。

この送金関係書類としては、金融機関またはクレジットカード会社が発行した書類またはその写しが認められています。そして令和6年以降は、ステーブルコイン(法定通貨などと連動するように設計された暗号資産)の電子決済の証明書類が加わる予定です。

2.「保険料控除申告書」の記載事項が減少

給与所得者の保険料控除申告書の記載が簡素化され、以下の2点が不要になる予定です

- 社会保険料を支払っている生活を一にする配偶者、親族の続柄

- 生命保険料控除の対象となる支払保険料などに係る保険金を受け取る人の続柄

この変更点は記載がなくなるだけですので、年末調整の担当者も従業員も特に影響はありません。

3.住宅ローン控除申告書への「借入金残高証明書」の添付が不要に

住宅借入金等特別控除申告書の「借入金残高証明書」の添付が令和6年から不要になる見通しです。借入金残高証明書とは、住宅ローンの残高証明書とも呼ばれ、年末時点のローン残高を証明する書類です。

これまで従業員は、金融機関から10月ごろに自宅に送られてくる借入金残高証明書を申告書に添付して提出していました。令和6年からはこの添付が不要となり、人事・労務担当者のチェック作業もなくなる見通しです。

ちなみに、添付が不要になったのは、金融機関から税務署に直接、借入金残高証明書が送られるようになったからです。税務署は従来どおり、残高を正確に把握しています。

4.「扶養控除等申告書」の提出が簡略化

給与所得者の扶養控除等(異動)申告書において、前年と変更がない場合には、変更なしの記載だけで提出できる予定です。おそらく、令和7年の申告書から変更になるだろうと予想されています。

国税庁では、「事前の情報提供」として、おそらく変更になるだろうとわかった時点で企業や個人に対して情報を提供しています。定期的に国税庁のホームページを確認しておくとよいでしょう。

労務担当者が知っておくべき年末調整以外の変更点

年末調整以外でも、人事・労務にかかわる変更点があります。ここでは、近年の大きな変更であり、すでに実施が認められている法定調書の電子交付についてみていきましょう。

給与所得等明細書の電子交付の承諾方法

企業から従業員に対して交付する法定調書の中には、電子的に交付することが認められるようになったものがあります。例えば以下の書類は、電子メールや社内LAN・WANによる閲覧、CDなどの記憶媒体などによる電子交付がすでに認められています。

- 給与所得の源泉徴収票、給与等の支払明細書

- 退職所得の源泉徴収票、退職手当等の支払明細書

- 公的年金等の源泉徴収票、公的年金等の支払明細書

電子交付に切り替える際の重要なポイントは、従業員の同意を得なければならない点です。ただし、あらかじめ「期限内に回答がなかったら承諾したものとみなす」旨を通知していれば、回答がなくても電子交付してよいことになっています。なお、電子交付していても、紙媒体での交付を求められた場合には、応じなければなりません。

出典:給与所得の源泉徴収票等の電磁的方法による提供(電子交付)に係るQ&A|国税庁

年末調整の基礎知識をおさらい

年末調整の担当者になったばかりのころは、基礎知識に抜けがないか不安がある人もいるのではないでしょうか。ここでは、必ず押さえておきたい重要ポイントを振り返っておきます。

年末調整に必要な書類

年末調整に必要な書類は4種類です。それぞれの書類名と概要は以下のとおりです。

給与所得者の扶養控除等(異動)申告書

従業員(給与所得者)が扶養控除などの諸控除を受けるための書類です。家族構成によって控除額が変わるため、従業員だけでなく配偶者、扶養親族の氏名、生年月日、マイナンバーなどの記載が必要です。

給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告書

配偶者のいる従業員が、基礎控除、配偶者(特別)控除、所得金額調整控除を受けるための書類です。1枚で3種類を申告できる書式になっています。

給与所得者の保険料控除申告書

従業員が年末調整で生命保険料、地震保険料などの保険料控除を受けるための書類です。

住宅借入金等特別控除申告書

住宅ローンなどを利用してマイホームの新築、取得または増改築などをして、一定の要件を満たした従業員が、所得税の控除(住宅借入金等特別控除)を受けるための書類です。

労務担当者は各申告書を従業員に配布し、必要事項を記入のうえ提出してもらいます。

2020年に年末調整のペーパーレス化が開始

2020年10月より、年末調整の電子化、ペーパーレス化が開始しました。電子化後の手続きの流れは次のとおりです。

- 従業員が保険会社などから電子データで控除証明書などを入手

- 従業員が国税庁の「年末調整控除申告書作成用ソフトウェア」を使って、1のデータをインポートし年末調整申告書(電子データ)を作成

- 従業員が1、2のデータを勤務先に提出

- 3のデータを給与システムなどにインポートして年税額を計算

電子化によって控除額の検算や、添付書類の確認作業がなくなります。また、書面による保管の手間も減らせます。

年末調整をしないとどうなる?

年末調整は雇用主の義務です。年末調整しなかった場合は、1年以下の懲役または50万円以下の罰金が科せられます(所得税法第242条)。さらに、追加の徴収額を納付しないなど悪質な行為をした場合は、10年以下の懲役もしくは200万円以下の罰金が科せられます(所得税法第240条)。

ただし、従業員が必要書類を提出してくれないなど企業側の過失がない場合は、罰則を受けません。期限までに間に合わなければ、従業員に確定申告してもらいましょう。

法令の改正に注意して年末調整を行おう

人事・労務担当者にとって、法令の改正による業務変更はつきものといえます。令和5年には年末調整の変更がありますので、しっかり準備しておきたいところです。条件によっては控除額が増えたり、控除が受けられなくなったりするケースがあるため、的確アドバイスしてあげれば、従業員たちからの信頼も高まることでしょう。

また、年末調整の電子化の流れにもしっかり対応していきたいところです。ペーパーレス化を進めれば、人事・労務担当者の業務負担が軽くなるため、積極的に導入を検討してはいかがでしょうか。

労務管理に関連したおすすめセミナーのご案内

あなたにおすすめのお役立ち資料を無料ダウンロード

ダウンロードは下記フォームに記入の上、送信をお願いいたします。

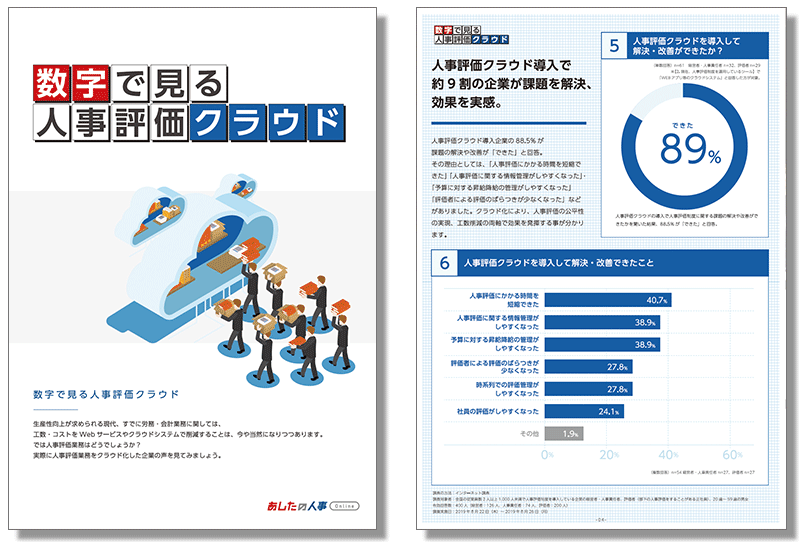

【無料eBookプレゼント】数字で見る人事評価クラウド

労務管理の課題を解決するサービス紹介

あしたのチームのサービス

導入企業4,000社の実績と12年間の運用ノウハウを活かし、他社には真似のできないあらゆる業種の人事評価制度運用における課題にお応えします。

ダウンロードは下記フォームに記入の上、送信をお願いいたします。

サービスガイド

ダウンロードは下記フォームに記入の上、送信をお願いいたします。

あした式人事評価シート

あしたの人事オンライン 「あした」を変える「人事」が分かる総合メディア

あしたの人事オンライン 「あした」を変える「人事」が分かる総合メディア